- Zahlreichen Rohstoffmärkten droht Defizit in den nächsten Jahren

- Nachfrage nach Industriemetallen wird sich signifikant erhöhen

- Hoher Anteil an Rohstoff- und Energieunternehmen bei Substanz- und Dividendenaktien

Die Auswirkungen des Kriegs in der Ukraine auf die Versorgungssicherheit mit Energieträgern und Rohstoffen überlagert aktuell den Umstand, dass schon vor der Krise zahlreiche Rohstoffmärkte sehr eng waren. Die Rohstoffmärkte haben im vergangenen Kalenderjahr mit einem Plus von knapp 40 Prozent den stärksten Anstieg seit 2009 verzeichnet und damit nicht unerheblich zum weltweiten Inflationsgeschehen beigetragen. Nach Einschätzung von Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management, scheint neben der expansiven Fiskalpolitik paradoxerweise ausgerechnet die Energiewende zum Treiber von Rohstoffpreisen zu werden. Zwei grundlegende Veränderungen in der Weichenstellung der Wirtschaftspolitik hätten die Wahrscheinlichkeit eines neuen Superzyklus bei den Rohstoffen erhöht. Aus Anlegersicht könnte der Rohstoffboom ein Treiber für Substanz- und Dividendenaktien werden – weil dort der Anteil an Rohstoff- und Energieunternehmen hoch ist.

Zahlreichen Rohstoffmärkten droht ein Defizit in den nächsten Jahren

Die Erwartung der Zentralbanken und zahlreicher Marktteilnehmer war bisher, dass der Anstieg der Rohstoffpreise aufgrund der schnellen wirtschaftlichen Erholung nur temporär ist. „Doch es spricht nicht nur wegen der aktuellen Ereignisse einiges dafür, dass die Welt gerade den Beginn eines neuen Superzyklus bei den Rohstoffen erlebt. Denn die Balance zwischen Rohstoffangebot und Nachfrage beginnt sich zu verändern. Zahlreichen Rohstoffmärkten droht in den kommenden Jahren ein Defizit“, stellt Tilmann Galler fest. Doch wie konnte es so weit kommen?

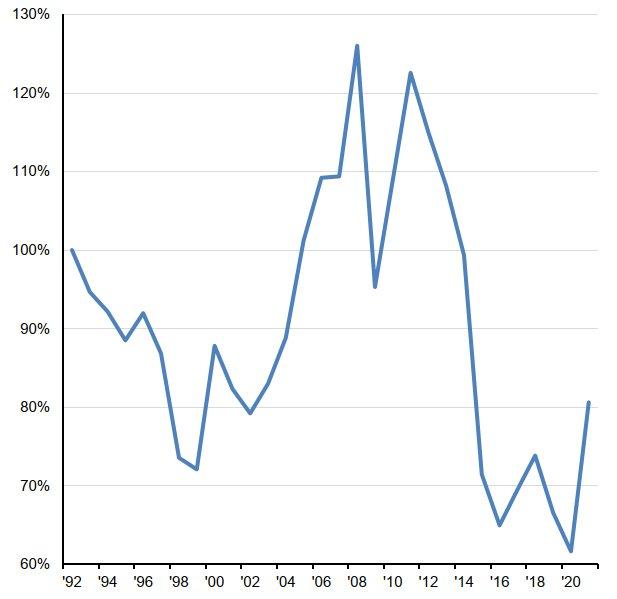

Der letzte Rohstoffsuperzyklus von 2002 bis 2011 hat nach Analyse von Ökonom Tilmann Galler zu einer enormen Investitionswelle in neue Minen- und Förderprojekte geführt. Die Folgen waren ein überschießendes Angebot und fallende Rohstoffpreise. Im Verhältnis zur globalen Wirtschaftsleistung haben sich in diesem Zeitraum die Rohstoffpreise um 60 Prozent schlechter entwickelt. „Für rohstoffverarbeitende und energieintensive Industrien bedeutete das erhebliche Effizienzgewinne und für Konsumenten eine relative Preisstabilität beim Endprodukt. Doch die aktuellen Entwicklungen deuten in eine andere Richtung“, erklärt Galler.

Grafik: Rohstoffpreise im Vergleich zum globalen BIP

Zwei wesentliche Gründe für bevorstehenden Rohstoffsuperzyklus

Tilmann Galler sieht zwei grundlegende Veränderungen in der Weichenstellung der Wirtschaftspolitik, die die Wahrscheinlichkeit eines neuen Superzyklus bei den Rohstoffen erhöht haben. „Die Pandemie hat zu einer strukturellen Veränderung in der Fiskalpolitik in den Industrieländern geführt. Immer mehr Regierungen sind inzwischen bereit, die niedrigen Finanzierungkosten für eine expansivere Fiskalpolitik zu nutzen. Die zusätzlich induzierte staatliche Nachfrage bedeutet am Ende des Tages eine höhere Nachfrage nach Konsum- und Investitionsgütern und damit auch nach Rohstoffen“, sagt Galler.

Die zweite entscheidende Weichenstellung finde auf dem Gebiet der Nachhaltigkeit statt. „Die Verpflichtung der großen Industrienationen, langfristig die Netto-Neuemissionen der Treibhausgase auf null zurückzuführen, verlangt gewaltige Investitionen in die Energieinfrastruktur und das Verkehrswesen sowie schärfere Regulierung, um das Verbrennen fossiler Brennstoffe unattraktiver zu machen. Das Ziel der CO2-Neutralität bis 2050 macht es erforderlich, den Anteil von Öl und Kohle am Gesamtenergieverbrauch bis 2030 um mindestens 15 Prozent zu senken“, analysiert Marktexperte Galler. Der Ukrainekrieg hat nochmals die Dringlichkeit aufgezeigt, sich zügig unabhängiger von fossilen Energieträgern zu machen.

Man würde eigentlich erwarten, dass die Aussicht auf zukünftig niedrigere Nachfrage eher zu fallenden Preisen führen sollte – doch der Effekt scheint sich ins Gegenteil zu verkehren. Denn Energie- und Minenunternehmen haben sich mit ihren Investitionsentscheidungen bereits auf die veränderte politische und regulatorische Lage eingestellt. „Seit 2016 reinvestieren die Unternehmen einen immer geringeren Anteil ihrer Erlöse in neue Exploration und schütten das Kapital lieber an die Aktionäre aus. Der aktuelle Mangel an Investitionen kann in einigen Jahren zu einer strukturellen Unterversorgung in zahlreichen Schlüsselrohstoffen führen“, sagt Galler.

Nachfrage nach Industriemetallen wird sich deutlich erhöhen

Bei fossilen Energieträgern möge eine strukturelle Unterversorgung politisch sogar als notwendiges Übel erwünscht sein, da steigende Preise für Kohle und Öl ein noch größerer Anreiz für treibhausgasarme Produktionsverfahren und den Umstieg in erneuerbare Energieproduktion seien.

Doch bei Industriemetallen sei die Lage eine andere, denn sie seien essenziell für den Erfolg der Energiewende. „Der steigende Bedarf an Batterien aufgrund der Elektrifizierung der Mobilität und der Ausbau des Stromnetzes verschlingen zusätzliche Mengen an Kupfer, Nickel, Aluminium und Kobalt. Die Nachfrage nach diesen Rohstoffen und das Preispotential werden sich in den nächsten Jahren signifikant erhöhen“, ist Galler überzeugt.

Für die zukünftige Ertragskraft der Rohstoff- und Energieunternehmen seien das gute Nachrichten – für Konsumenten und Effizienzgewinner der letzten 10 Jahre jedoch eher beunruhigende Aussichten. „Aus Investorensicht kann ein neuer Rohstoffsuperzyklus zu einer tektonischen Verschiebung an den Börsen führen. Substanzwerte und Dividendenaktien, die großen Verlierer des vergangenen Jahrzehnts, haben aufgrund des relativ hohen Anteils an Rohstoff- und Energieunternehmen zukünftig kräftigen Rückenwind“, sagt Tilmann Galler.

Eine ausführliche Analyse zum „Neuen Superzyklus – die Clean-Tech Transition und deren Auswirkung“ finden Sie hier.

Tilmann Galler, Executive Director, CEFA/CFA, arbeitet als globaler Kapitalmarktstratege für die deutschsprachigen Länder bei J.P. Morgan Asset Management in Frankfurt. Als Teil des globalen „Market Insights“-Teams erstellt und analysiert er auf Basis von umfangreichem Research Informationen rund um die globalen Finanzmärkte und leitet Implikationen für Investmentstrategien ab. Er verfügt über 20 Jahre Berufserfahrung in der Finanzbranche und war zuvor unter anderem auch als Portfolio Manager tätig. www.jpmorganassetmanagement.de/deu/marketinsights

Wichtige Hinweise:

Bei diesem Dokument handelt es sich um Werbematerial. Die hierin enthaltenen Informationen stellen jedoch weder eine Beratung noch eine konkrete Anlageempfehlung dar. Sämtliche Prognosen, Zahlen, Einschätzungen und Aussagen zu Finanzmarkttrends oder Anlagetechniken und -strategien sind, sofern nichts anderes angegeben ist, diejenigen von J.P. Morgan Asset Management zum Erstellungsdatum des Dokuments. J.P. Morgan Asset Management erachtet sie zum Zeitpunkt der Erstellung als korrekt, übernimmt jedoch keine Gewährleistung für deren Vollständigkeit und Richtigkeit. Die Informationen können jederzeit ohne vorherige Ankündigung geändert werden. J.P. Morgan Asset Management nutzt auch Research-Ergebnisse von Dritten; die sich daraus ergebenden Erkenntnisse werden als zusätzliche Informationen bereitgestellt, spiegeln aber nicht unbedingt die Ansichten von J.P. Morgan Asset Management wider. Die Nutzung der Informationen liegt in der alleinigen Verantwortung des Lesers. Der Wert, Preis und die Rendite von Anlagen können Schwankungen unterliegen. Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für die aktuelle und zukünftige Wertentwicklung. Das Eintreffen von Prognosen kann nicht gewährleistet werden. J.P. Morgan Asset Management ist der Markenname für das Vermögensverwaltungsgeschäft von JPMorgan Chase & Co. und seiner verbundenen Unternehmen weltweit. Telefonanrufe bei J.P. Morgan Asset Management können aus rechtlichen Gründen sowie zu Schulungs– und Sicherheitszwecken aufgezeichnet werden. Soweit gesetzlich erlaubt, werden Informationen und Daten aus der Korrespondenz mit Ihnen in Übereinstimmung mit der EMEA-Datenschutzrichtlinie von J.P. Morgan Asset Management erfasst, gespeichert und verarbeitet. Die EMEA-Datenschutzrichtlinie finden Sie auf folgender Website: www.jpmorgan.com/emea-privacy-policy. Herausgeber in Deutschland: JPMorgan Asset Management (Europe) S.à r.l., Frankfurt Branch Taunustor 1 D-60310 Frankfurt am Main. Herausgeber in Österreich: JPMorgan Asset Management (Europe) S.à r.l., Austrian Branch, Führichgasse 8, A-1010 Wien. 09ke221703180507

Als Teil des globalen Finanzdienstleistungskonzerns JPMorgan Chase & Co verfolgt J.P. Morgan Asset Management das Ziel, Kundinnen und Kunden beim Aufbau stärkerer Portfolios zu unterstützen. Seit mehr als 150 Jahren bietet die Gesellschaft hierzu Investmentlösungen für Institutionen, Finanzberater und Privatanleger weltweit und verwaltet per 31.12.2021 ein Vermögen von rund 2,7 Billionen US-Dollar. In Deutschland ist J.P. Morgan Asset Management seit über 30 Jahren und in Österreich seit 25 Jahren präsent und mit einem verwalteten Vermögen von rund 35 Milliarden US-Dollar, verbunden mit einer starken Präsenz vor Ort, eine der größten ausländischen Fondsgesellschaften im Markt.

Das mit umfangreichen Ressourcen ausgestattete globale Netzwerk von Anlageexpertinnen und -Experten für alle Assetklassen nutzt einen bewährten Ansatz, der auf fundiertem Research basiert. Zahlreiche „Insights“ zu makroökonomischen Trends und Marktthemen sowie der Asset Allokation machen die Implikationen der aktuellen Entwicklungen für die Portfolios deutlich und verbessern damit die Entscheidungsqualität bei der Geldanlage. Ziel ist, das volle Potenzial der Diversifizierung auszuschöpfen und das Investmentportfolio so zu strukturieren, dass Anlegerinnen und Anleger über alle Marktzyklen hinweg ihre Anlageziele erreichen.

JPMorgan Asset Management S.a.rl.

Taunustor 1

60310 Frankfurt am Main

Telefon: +49 (69) 7124-0

Telefax: +49 (69) 7124-2180

http://www.jpmorganassetmanagement.de

PR & Marketing Managerin

Telefon: +49 (69) 712425-34

E-Mail: annabelle.x.duechting@jpmorgan.com

Telefon: +49 (69) 712422-75

E-Mail: beatrix.vogel@jpmorgan.com

PR & Marketing Managerin

Telefon: +49 (69) 7124-2534

Fax: +49 (69) 712421-17

E-Mail: annabelle.x.duechting@jpmorgan.com

![]()